創業融資で失敗しない!審査に通りやすい創業計画書の書き方、5つのコツ

創業計画書とは

これから起業しようとする方が開業資金を増やそうとするのであれば、無担保・無保証で経営実績がない創業者でも融資が受けられる日本政策金融公庫の新創業融資制度に申し込むのが一番です。

創業計画書とは、起業する事業の概要について説明した計画書で、創業融資の申請には創業計画書の作成が必要不可欠です。

この創業計画書には、創業に至った動機、創業者の事業の経歴、あらたに創業する事業の内容、売上の獲得方法、必要な資金などについて記入します。

この計画書の中で、これから創業する事業が如何に成功するものであるか、公庫から借りた資金が返済できるようになるのかを、熱意と客観的な根拠をもとにして、説得力をもって作成しなければなりません。

計画書の内容は、創業融資を借りるために特に重要な3つのポイント(自己資金と事業の経験、創業計画)のうちの一つとなります。創業計画書がきちんと書けていないと、自己資金があっても事業経験があっても審査はとおりません。

ここでは、とても大事なこの創業計画書の書き方と、5つのコツをご紹介します。

注意!政策公庫の記入例を参考にしても、審査には受かりません。

まず、創業計画書のテンプレートですが、こちらのホームページにあります。

そして、政策公庫が用意している創業計画書の記入例はこちらにあります。

>>日本政策金融公庫 各種書式ダウンロード 創業計画書記入例

内容はどうでしょうか?

非常に簡単に書いてあるので、「これなら書けそうだな!」と思われる方も多いのではないでしょうか。

しかし、実は政策公庫で公開している記入例を参考にして同じように書いても、審査には受かりません。

この記入例は、あくまで雰囲気をつかむためのイメージで、分かり易くするためにわざと簡単に作ってあります。

これと同じように作っても簡単すぎて審査できないと、他ならぬ政策公庫の方が言っておりました。

そもそも記入欄がそこまで大きくないので、計画の様々なことについて書こうとすれば記入欄が足りなくなってきます。

その場合、別途、補足資料を用意したり、独自の事業計画書をつくったほうがよいでしょう。

必要な事項にもれがなければ、独自の書式を使用しても問題ありません。

項目別の書き方と5つのコツ

それでは創業計画書の項目にそって、書き方のコツをご紹介していきましょう。

大まかに分けて、前半の項目ではどのようにして事業を軌道に乗せるのか、後半の項目では融資の返済ができることを数字の裏付けをもって説明します。

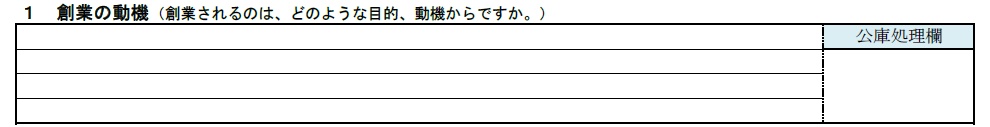

1 創業の動機

この項目では、創業に至った動機や、きっかけとなった出来事などを記入してください。

記入欄は大きくないので、別紙にまとめてもかまいません。ただ、書きすぎて長くならないように最大でもA4用紙一枚に収まるぐらいが理想です。

創業の動機を書く際にはありきたりな言葉を持ってきても伝わりませんので、なるべく自分の言葉で書くようにしましょう。

ご自身の経験などから、創業へと至るストーリーを記入ください。

他には、以下のような内容でご自身に当てはまるものを記載ください

- 事業をつうじて実現したいこと、社会貢献につながること

- 1年後・5年後にはどうなっているのか、経営ビジョンなど

- 家族の理解を得られているかどうか、どのようにして家族の理解を得たのか

- 独立するのをこのタイミングにしたのはなぜか

例えば・・・良い物件がみつかった

・独立するために必要な業務経験が得られた

・見込み客がついてきた - 創業を決意してから、準備してきたこと

- サラリーマンをしたくない、勤務先が破綻したなどは創業の動機としてはNGです。

事実だとしても、別の理由を用意してください。 - 創業のための熱意はとても大事です。自分の言葉を使って使命感などを熱く語ってください。

起業してからは、想定していなかった様々な困難や課題が待ち受けています。

積極的な熱意やエネルギーがないと事業が続かないことを公庫の担当者は分かっているのでしょう。

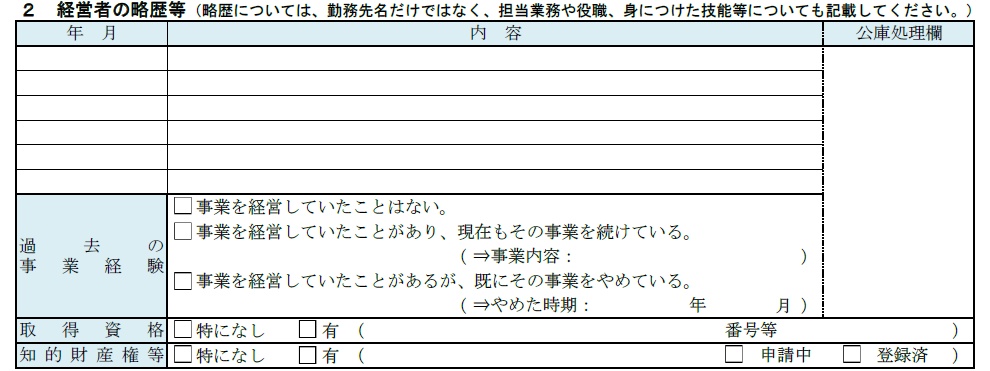

2 経営者の略歴等

創業融資のとても大事なポイントである事業経験をアピールする項目になります。

創業者のビジネススキルが分かるように、ここはしっかりと記入しましょう。

記入欄が貧相なので、別途、職務経歴書をつけることをお勧めします。

記入については、まず履歴書や職務経歴書と同じように、年月とこれまでの勤務先を記入します。

予定の場合は、退社予定、開業予定などと記載ください。

それと同時に過去の業務で学んできたこと、それが新事業にどのように活かせるのをアピールする場になりますので、事業経験についての強み・弱み・セールスポイントを存分に語ってください。

記入する内容としては、以下のようなものがあります。

- 勤務時代に培ったノウハウや経験がどのようなものか。

- それがどのように新商品・サービスにつながるのか。

- 取引先、仕入れ先を確保できているか

- 技術力を磨いてきた方法

記入する際には、例えば単に「管理職を10年していた」などではなく、「従業員の採用や教育について計画を作成し、フォローアップの管理を行っていた」や、「商圏調査から客単価の算出し、商品の価格設定や売上増加に責任をもっていた」など、何をしてきたのか具体的に分かるように記入しましょう。

- 創業者の事業経験・ビジネススキルと、創業する事業の内容とが一致していることが重要です。

出来れば、創業動機まで含めて一貫したストーリーが出来ていることが望ましいでしょう。

もしもこれまでの職歴とは異なる事業で創業しようと予定している場合、ご自身のビジネススキルを見直して、新事業と関連性がある内容を探してみる必要があります。

例えば、

- 前職の取引先の中で、今回創業する事業と同じ業種の取引先の業務支援を行っていた。

- 営業開拓のノウハウを持っているため、新事業でも活かすことが出来る。

- 休日に新事業の業界について、セミナーで勉強していた

など、何か新事業につなげられるものを探してみてはいかがでしょうか。

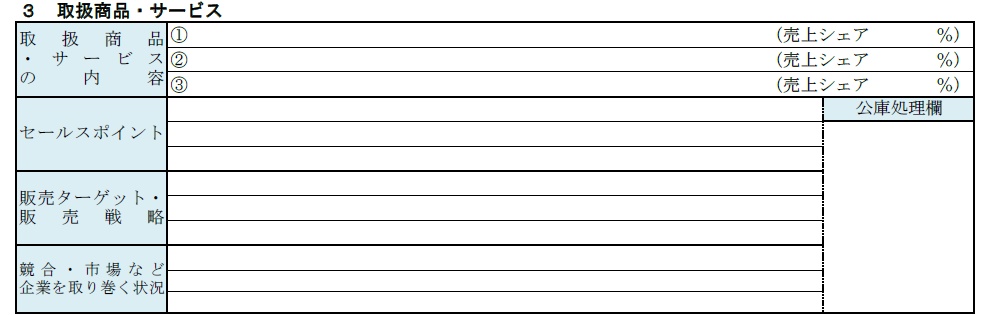

3 取扱商品・サービス

新事業の顔となる主力商品・サービスの内容について説明する項目です。

主力商品は事業の中核となり、売れるか売れないかで事業の収益が大きく変わることになります。

その商品・サービスが如何に魅力的なものかをご記入ください。

取扱商品・サービスの内容

計画している売上の最も大きい主力の商品・サービスについてのご説明ください。

他にも、

- あたなにとって最も売りたい商品・サービス

- 顧客にとって価値があると思われる商品・サービス

- 利益率が良い商品・サービス

など、視点を変えた内容を組み合わせて、商品設計や販売戦略の参考にすることが出来ます。

セールスポイント

あたなの商品・サービスを顧客が買ってくれる理由です。

他社・他店との差別化、他より優れている点を具体的に踏み込んで必ず記入ください。

また、あなたがどのようなところに力を入れているか、こだわっているところなどもご紹介ください。

その他にも、値段を安くするのであれば何故その値段が実現出来るのか、例えば「友人・知人から安く仕入れられる」「実家が有機野菜を栽培している」のように単なる安売りでない理由も添えると、説得力が増すのではないでしょうか。

販売ターゲット・販売戦略

創業者の方の全般に言えるのですが、顧客ターゲットについて曖昧になっているケースが非常に多く見受けられます。

職業・職種、年齢・性別・趣味など、ターゲット像を明確に出来るようにしてください。

芸能人で例えると○○さん、のように具体的にイメージ出来るようにしておくことがおすすめです。

店舗を構える業態であれば、立地を選んだ理由なども記載ください。

例えば「人通りの多く、そのわり家賃が安い」など、そのエリア・地域を選んだ利点はどのようなものでしょうか。

また、商圏を調査して、その結果のレポートにまとめることも効果的です。

徒歩圏内の人通り、交通量、最寄り駅の乗降客数や人の流れなど調べた結果を残していってください。

さらには、広告、集客方法についてもご記入ください。例えばどんなチラシを作って、どのエリアに何枚ぐらい配るのか。ネットであれば、ホームページ、SNSの展開の仕方などです。

店内のディスプレーや接客の仕方など販売方法に特筆すべき点などもあればご記入ください。

競合・市場など企業を取り巻く状況

業界の状況、競合相手の数や動向、法律の改正トピックなどをご記入ください。それらの内容が創業者にとって、チャンスになるのか、脅威となるのかにつなげて書くと、より現在の状況や環境が思い浮かべやすくなります。

商品やサービスのイメージが大事

政策公庫では、「どんな商品を誰にどのように売るのか」を審査することになります。

公庫の担当者にも「この商品は欲しいな」と思ってもらえるようになれば審査にも有利になりますし、逆に商品内容がわからないもの、イメージがつきにくいものは納得してもらえないこともあるかもしれません。

公庫の担当者も各事業の専門家ではないので、イメージしづらいものもあります。言葉や文章で説明するのも限界があります。

- 取扱商品は、写真やイラストでイメージがつかめるように工夫しましょう。

サービス業では、フロー図などを使って視覚的に分かりやすくすると説得力が増します。グラフなどもあればより効果的です。 - チラシを作成済みであれば計画書と一緒に提出。サンプル品は面談の時に持っていくことをお勧めします。

- 競合他社との差別化は必須事項です。

どうやって顧客を獲得するかは大きなポイントになります。 - 立地を選んだ理由も大事になります。

市場調査は必ず行うようにしましょう。

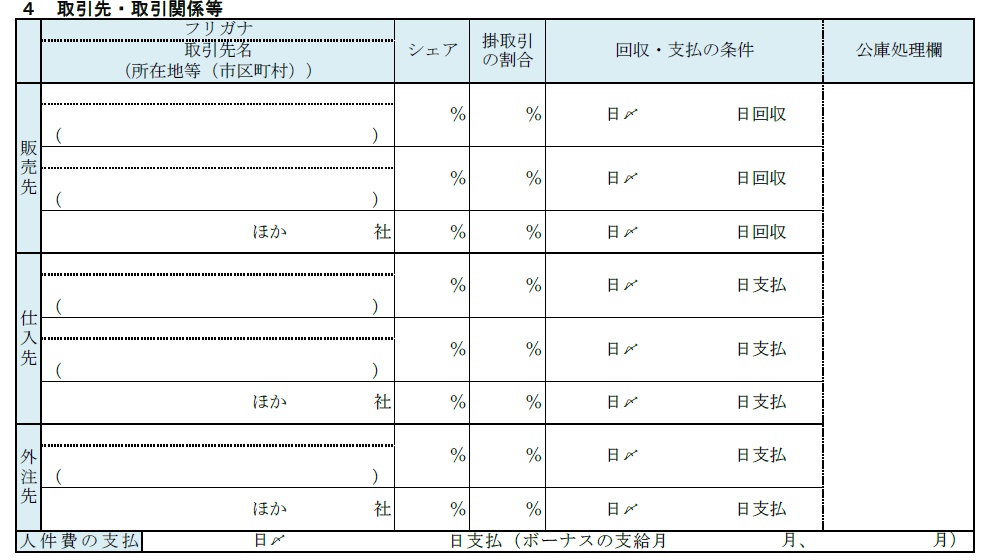

4 取引先・取引関係等

事業の流れ、商流や販売ルートを確認するところになります。

仕入先、加工先、売り先の見込みや存在があることで、どこまで事業の準備が出来ているのかも確認します。

販売先

すでに販売先の見込みが立っている場合は、大口の客から順にご記入ください。

交渉中・商談中であれば、何件ぐらいの予定顧客があって、商談成立の確度がどれくらいなのかを、リスト化してまとめておくことをお勧めします。

創業当初から売り上げ見込みがあるほうが、事業の本気度が高いと見られて審査が有利に進むことでしょう。

また、一般の個人顧客の場合には、消費者、一般顧客などとご記入ください。その際、ターゲット(年齢層、性別、趣味)別に分けて記載することで、販売先の顧客層がわかりやすくなります。

仕入先・外注先

仕入先、外注先のリストがあればご記入ください。

商品の仕入れが安定して行えるのかどうか、品揃えが豊富に出来るかどうかは、欠品の有無や、販売戦略・売り上げ方針にも大きく影響してきます。

仕入れルートが確立しているかどうかをここでチェックします。

実際は、営業が動いてからというのが多いと思いますが、取引条件書や契約書があればコピーして添付するのも良いでしょう。

また、創業者などの新規・小規模の事業者には仕入・支払の条件が厳しくなっている場合があります。

販売取引先との条件にも当てはまることですが、資金の回収と支払いの時期について売掛や買掛がある場合、その期間の長さによって必要な運転資金の量が大きく変わります。

下記の「7 必要な資金と調達方法」を作成する際には、整合性がとれるようにしておきましょう。

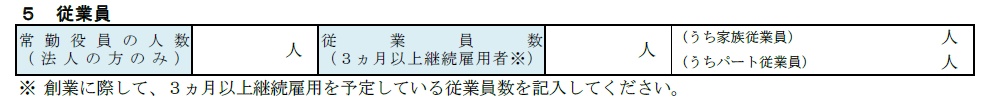

5 従業員

従業員を雇用する見込みであれば、記入ください。パート・アルバイトも含みます。

こちらの項目では、融資の可否の判断には直接は影響しません。

従業員がいる場合は、下記の「7 必要な資金と調達方法」の項目で、運転資金や資金繰りを考える際の固定費となりますので、忘れずに含めるようにしてください。

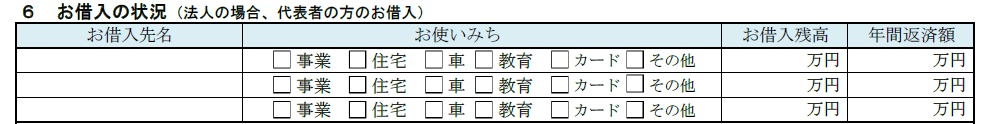

6 借り入れの状況

創業者の借入状況を記入ください。

住宅ローン、自動車ローン、カードローンなど全てご記入ください。政策公庫はCICなどの個人信用情報登録機関に照会することが出来ますので、抜けていてもすぐに分かります。

住宅ローンや自動車ローンなどの担保付きのローンであれば、融資の判断には直接影響しないのですが、どれぐらいの生活費がかかるのかの判断材料にはなります。

返済額が多いほど生活のための資金がかかることになり、いざというときに事業に使える資金が少なくなるということです。

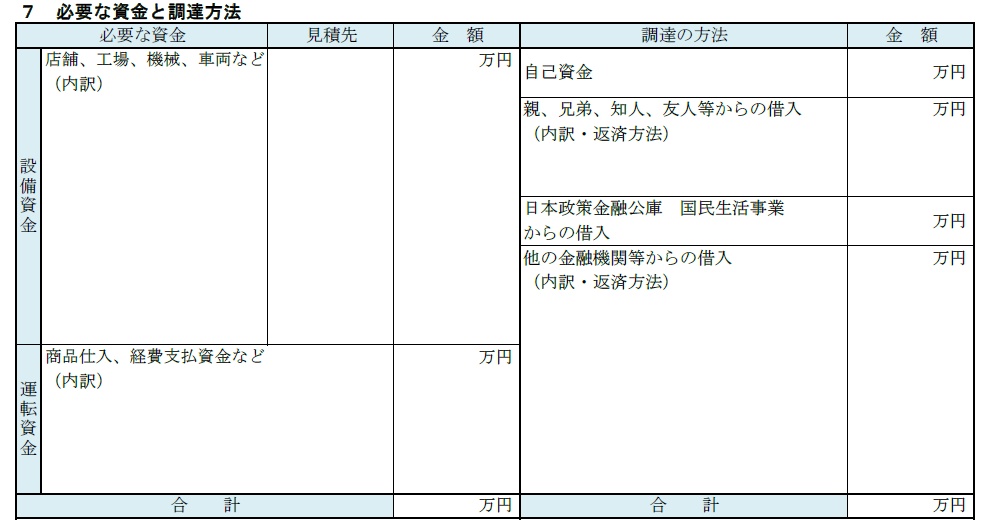

7 必要な資金と調達方法

創業する事業で使う「資金の使い道」と、その「資金の調達方法」を確認するための項目です。

どれくらいの融資金額が必要なのか、の根拠ともいえる項目になりますので非常に重要なポイントになります。

別途、資金繰り表などをつけて説得力を持たせることが大事です。

設備資金

設備資金とは、創業のときに一時的にかかる、設備などの高額な支出に関する資金です。

内装や外装工事、厨房設備や工作機械などのほか、賃貸の敷金・保証金、仕入れ先の営業保証金、ホームページ制作費用、高額なパソコンやソフトなどのことをいいます。

こちらについては金額の証拠となるような、見積書や契約書、物件の費用明細などを添付するようにしてください。

運転資金

運転資金とは、事業を進めていくうえで日常的に発生する商品の仕入れ、毎月の家賃、人件費や諸経費の支払いのために必要な資金をいいます。

一時的な設備資金とは異なり、事業を継続する期間は常に必要となります。

商品の揃えのため最初に一括して購入したり、人を雇って教育を行う準備期間などで、多くの資金が必要になることがあります。

また、現金商売であれば問題ないですが、売上代金が売掛や手形で支払われる場合は入金まで時間がかかることになります。

商品の支払いから売上の入金まで、それこそ何カ月ものスパンがあるケースもありますので、その間の仕入代金や経費の支払いをまかなわないといけません。

また、一般的に、黒字化して資金が回収し始めたことが出来るようになるまで平均7ヵ月ぐらいかかるといわれています。

その期間について利益が出ないことを見越して、運転資金を計算することが必要です。

その運転資金の計算するうえでは、資金繰り表を作成することで説得力が増します。

毎月の家賃、人を雇うのであれば人件費、水道電気、通信費、具体来な金額を列挙していきましよう。

さらに入金や支払いまでの期間、利益が出て資金が回収できるようになるまでの期間を計算に含めて運転資金を計算し、必要な資金の根拠とすることが重要なポイントです。

調達方法

事業で使用する設備資金・運転資金の調達方法の内訳について記入します。

親族からの借入は、自己資金には含めることが出来ませんので項目を分けて記載ください。

その他の借入については、内訳・返済方法・利率なども記入すると良いでしょう。

調達方法の中で、あまりに自己資金の割合が低く借入の割合が高いと、返済のために資金繰りが苦しくなって事業の継続性に疑問符が付くようになります。

創業までに自己資金を貯めてきていることが非常に重要になりますので、最低3割程度を貯めておくようにしましょう。

最後に、左側の「必要な資金」の合計額と右側の「調達方法」の合計額を一致させれば完成です。

- 資金繰り表を用意して必要資金を明確にしましょう。

運転資金の計算がいいかげんになっているケースが多く見受けられます。 - 自己資金が少なすぎたり、何が自己資金になるのか分かってないことがあります。

タンス預金やみせ金は自己資金になりません。

自己資金に含めることが出来るものは何か?については、以下の記事で詳しく解説していますので、ご参照ください。

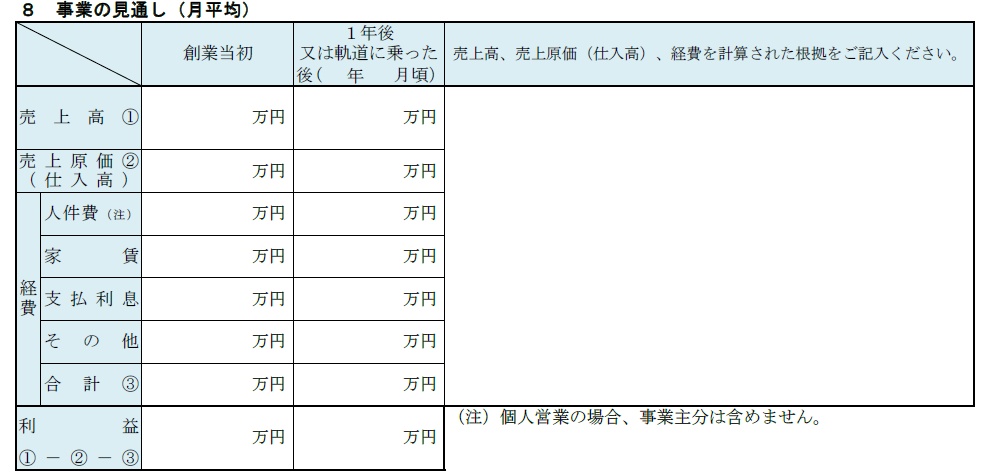

8 事業の見通し

創業してから事業が軌道に乗るまでの収支計画(利益計画)を作成します。

創業してから事業が軌道に乗るまでの収支計画(利益計画)を作成します。

「創業直後」と「1年後又は事業が軌道に乗った後」の一ヶ月間の売上・経費・利益を記入します。

収支を計算した結果、融資を返済することが出来るだけの利益が出るのかどうか、及び、その計算に使われた数字が根拠のある数字であるかがチェックされます。

ご自身のこれまでの事業経験や市場調査をもとにして、数字を作っていくことになりますが、政策公庫からは

・毎月の経費で抜けているものがないか、

・利益率がおかしくなっていないか

といった内容を確認され、その中でも特に売上高については厳しくチェックされます。

創業者の作成してくる売上予測の数字には希望や想像が入っており、「こんな売上、実現できないでしょう」といわれるケースが多くあり、融資が否決されてしまいます。

そこで、政策公庫では売上高の計算方法という資料を公開しており、この方法に即した売上予測を行うことも一つの手段でしょう。

例えば、飲食店だと「客単価×座席数×回線数」と、小売りだと「面積数1㎡(または1坪)当たりの売上高×床面積」などとなっています。

1㎡当たりの売上高や従業者1人当たりの売上高などについては、「小企業の経営指標」から調べることができます。

この「小企業の経営指標」には、売上原価や利益率なども乗っていますので、売上原価(仕入高)を計算する上でも役にたちます。

ご自身の作った収支計画が業界平均と大きくズレていると、それだけで創業計画書に疑念をもたれてしまうことになります。

小企業者の業界平均の数字を把握しチェックしておくことで、創業計画書の信頼度を高めることができます。

事業が軌道に乗った後の収支計画では、税金・社会保険料の支払い、個人事業主では自分の生活費と、さらには公庫への返済が足りる金額を利益として出さなければなりません。

その利益に固定費をプラスすれば、月ごとに最低限必要な粗利が計算できます。

粗利から平均原価率などを使って売上高、さらには平均客単価などから必要な集客人数が逆算できます。

はたして、それだけの客を集めることが出来るのか?

販売戦略を見直して実現可能かを見直してチェックしてみるのもお勧めです。

なお収支計画には、この「創業当初」と「1年後」だけでなく、別途、月別収支計画書を作成し毎月の推移が分かるような資料を作成し提出するとよいでしょう。

この中で季節要因による変動や顧客の増加率などを加味することで、より正確な利益計画が作成できます。

また、利益が出るまでの期間に必要な運転資金が算出できるので、資金繰り表とのチェックも行えます。

他にも各種の市場調査、統計数字などをお持ちであれば補完資料として提出することで、数字に説得力を持たせることができます。

- 政策公庫の「売上高等の計算方法について」や「小企業の経営指標」を利用しましょう。

楽観的な売上予測を出してくる創業者がたくさんおります。売上や経費の数字には、根拠をもった数字が必要です。 - 月別収支計画書を作成し、毎月の収支計画がわかるようにしましょう。

最初の半年程度は赤字で問題ありません。黒字になるまで時間がかかるものであり、そのため創業融資への返済も、半年程度の据え置き期間が用意されています。

逆にいきなり利益が出ているような計画は不審がられることにもなりかねません。

まとめ

創業計画書を作成していて、つじつまが合わない、ちょっと無理そうだと感じたら一度、創業計画の内容を見直してみるのも一つの手です。

冷静に数字を重ねていくと、思っていたよりもハードルが高くなることがあります。

創業計画を見直すことで、抜けていることを見つけたり課題が浮かびあがってきたりして、考えを深める良いチャンスともいえます。

できれば知り合いや専門家に見てもらい説明をすることで、つじつまがあってないところがないか、納得出来ないところがないか確認してもらいましょう。

なお、創業計画書の作成を専門家に丸投げすることはオススメしません。

きれいな創業計画書が出来上がったところで、実際に事業を行って融資の返済を行うのは創業者本人なのだから、政策公庫としては創業者本人の資質や計画を知りたいのです。

面談はこの創業計画書をベースに行われますが、面談中に計画書の内容について聞かれた時に「何のことですか?」のように答える人もおられます。

結局、面談を受けるのは本人なのだからその本人ご自身が理解できていないと、かえって印象を悪くしかねません。

基本の部分はご自身で作成し、数字計画など難しいと思われるところは専門家にサポートを依頼するのが良いのではないでしょうか。

作成に当たって「てにおは」や、誤字・脱字はほとんど気にしていませんので、安心してください。

それよりも、多少はつたなくても自分の言葉で書けているかの方が大事になります。

記入欄が多くて困惑するかもしれませんが、創業融資に大きく影響を与える書類ですので、しっかり時間をかけて作り上げることで、無事に創業融資が受けられるようにしましょう。